部分民企并购重组市场并不买单?道恩转债连跌2日,转股溢价率升至117.46%

财联社11月13日讯(编辑 李响)在政策持续催化下,自9月24日以来,并购重组案例明显增多,相关概念指数领涨市场。

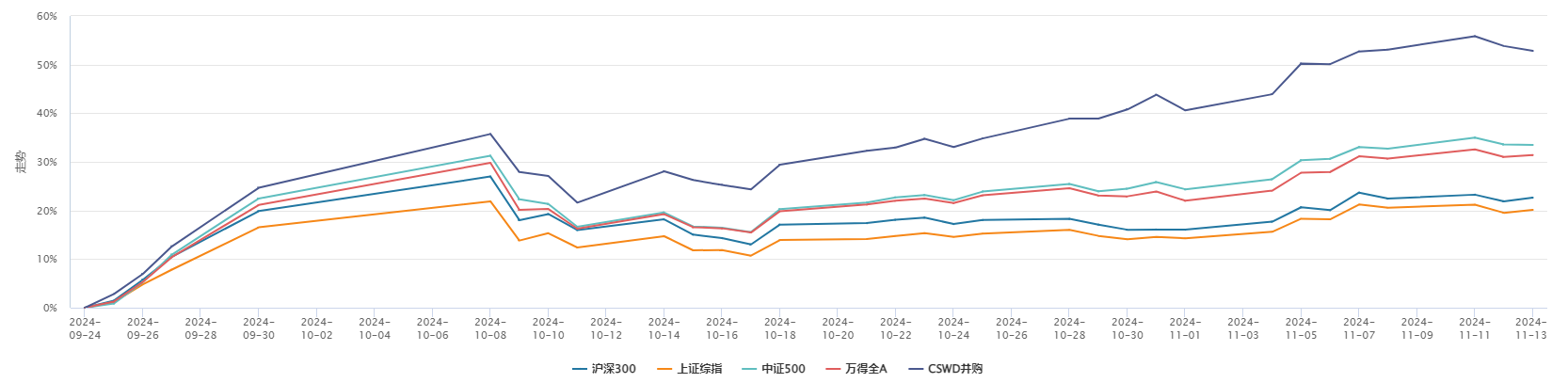

据Wind统计,截至11月9日,仅仅45天内,A股上市公司累计已有130项重大资产重组相关公告,其中36家上市公司为新增并购重组事项。中证万得并购重组指数相较9月20日已录得59%收益,涨幅明显高于万得全A与上证指数。

图:9月末至今中证万得并购重组指数走势

数据来源:Wind,财联社整理

民生固收首席谭逸鸣表示,化工、机械设备、轻工制造等周期行业并购重组较为常见,民企并购重组积极性在提升,其中转债上市公司响应较为积极。

据Wind数据显示,9月24日政策前,转债发行人年内仅新天药业、运机集团、雅创电子、大叶股份等公告重大资产重组事项,不过此后转债发行人重组并购事项增多,包括境外并购、同一控制下产业整合、跨行业收购、发行定向可转债收购等现象不断。

如道恩股份(002838)11月11日晚公告称,拟通过发行股份及支付现金的方式收购山东道恩钛业股份有限公司(简称“道恩钛业”)100%股份并募集配套资金,就是同一控制下产业整合的典型案例。

公开数据显示,作为以从事改性塑料、热塑弹性体等新材料业务为核心的民营上市公司,道恩股份生产的产品主要应用于汽车交通、家电通讯等领域,与道恩钛业聚焦钛白粉生产加工有较强的产业链上下游关联性。据企查查显示,道恩钛业控股股东为道恩集团有限公司,而后者同样是道恩股份的母公司,道恩钛业与道恩股份同属道恩集团实控人于晓宁的控制。

尽管道恩股份董秘王有庆在接受媒体采访时表示,并购道恩钛业可提供公司高性能锂电池正极材料的创新和升级,进一步丰富上市公司高分子材料的色彩和种类,会实现‘1+1>2’的协同效果,有助于道恩股份实现高质量发展,但在外界看来,原本拟上市的道恩钛业不再继续进行IPO,反倒本次收购变相实现了道恩钛业的资本化。这种“左手倒右手”的并购重组案似乎市场也并不买单,公司股票在12日开市复牌后一字板涨停后,今日炸板跳水,收盘跌0.07%报14.62元,道恩转债今日跌幅3.06%,转股溢价率117.46%。

据中证鹏元评级报告显示,道恩股份评级AAA,旗下仅有一只道恩转债,存量规模3.58亿元,票息2.0%,转股价27.84元。中证鹏元在报告中表示,公司项目投资较大,对后续投入带来一定资金压力,且建成后新增产能消化情况有待观察,同时公司原材料价格受国际油价波动影响较大,仍需关注其对公司主业盈利能力的影响。

值得注意的是,今年以来,道恩股份财务压力攀升。截至2024年9月,道恩股份货币资金、交易性金融资产合计4.64亿元,较期初减少6821.53万元;短期借款7.35亿元,较期初增加2.61亿元,货币资金已无法覆盖短债,短期偿债压力骤升。此外,道恩股份长期借款余额1.98亿元,应付债券余额3.33亿元,有息负债合计高达12.71亿元,较期初大幅增长52.78%。

- 上一篇:没有了

- 下一篇:没有了